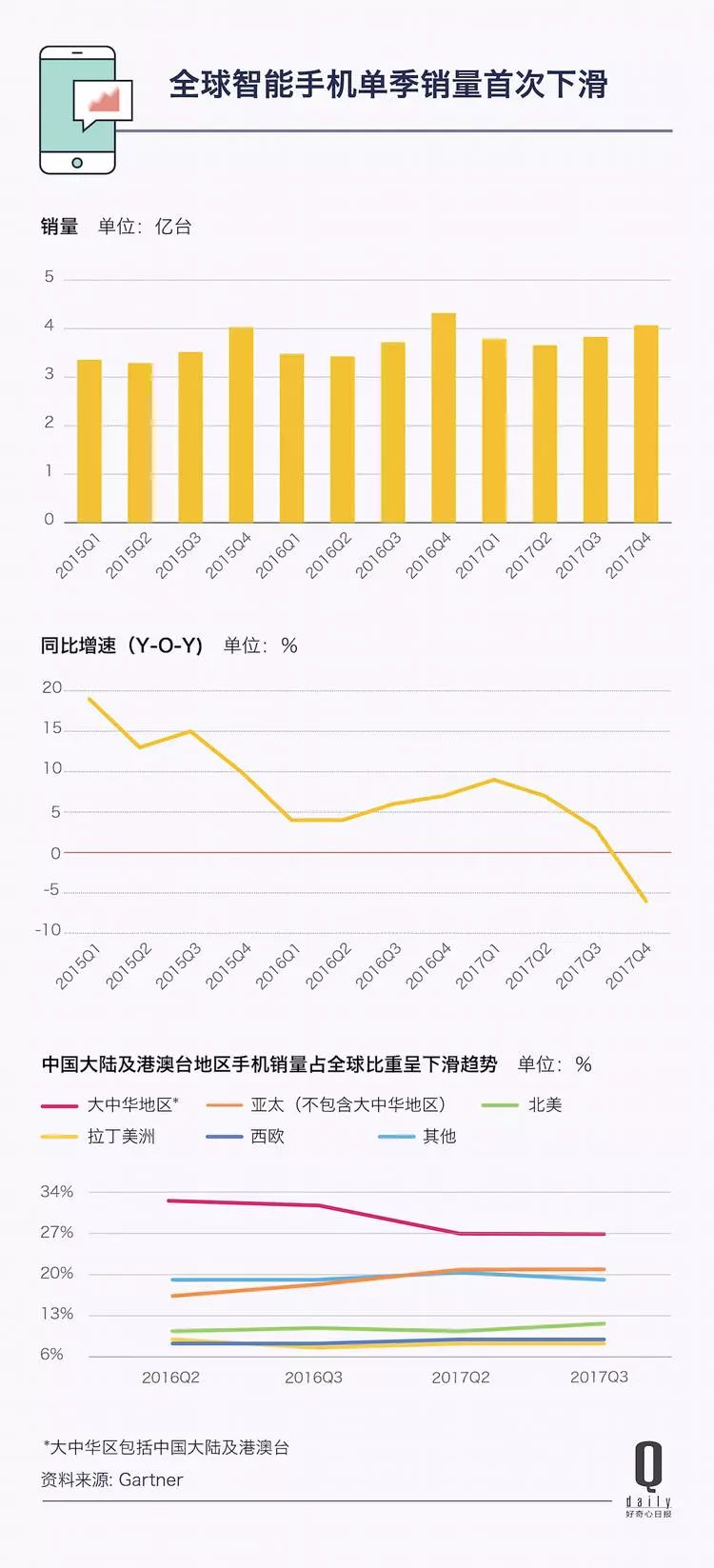

2017 年全球智能手机出货 14.72 亿台,较上一年下滑 100 万台。

这个一年光卖手机就能创造将近 4800 亿美元销售额的庞大产业此前已经持续增长了十几年,这是它第一次停下来。中国市场去年也第一次全年下滑。

在智能手机刚起来的 2007 年,2.5 亿美国手机用户中只有 1500 万人用它。那时候苹果总营收不到 400 亿美元,还没现在一个季度多。腾讯、Google 刚上市三年,它们跟亚马逊、阿里巴巴一道,都是你在电脑上才会用的服务或应用。

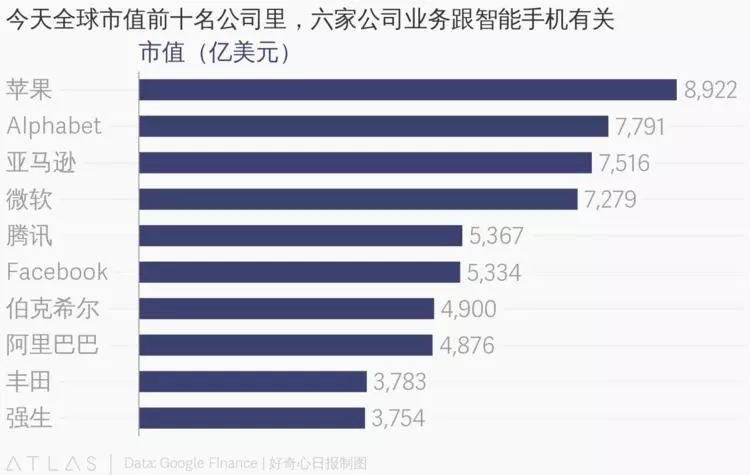

而现在智能手机已经成了一年能卖 4787 亿美元的大生意,在制造业里仅次于汽车。这一数字可以在全球 GDP 排行榜中列第 26,超过泰国和伊朗。

如今全球市值前十的公司里有六个跟智能手机有关,苹果、Google、亚马逊、腾讯、阿里巴巴、Facebook。智能手机普及推动移动互联网发展,使每个人都有机会随时随地使用这些服务。

再没哪个产品能像智能手机那样,人人都得买,而且价格不算便宜却让人换个不停。

一切生意的运作都是为了实现增长。当增长难以为继时,问题就来了。

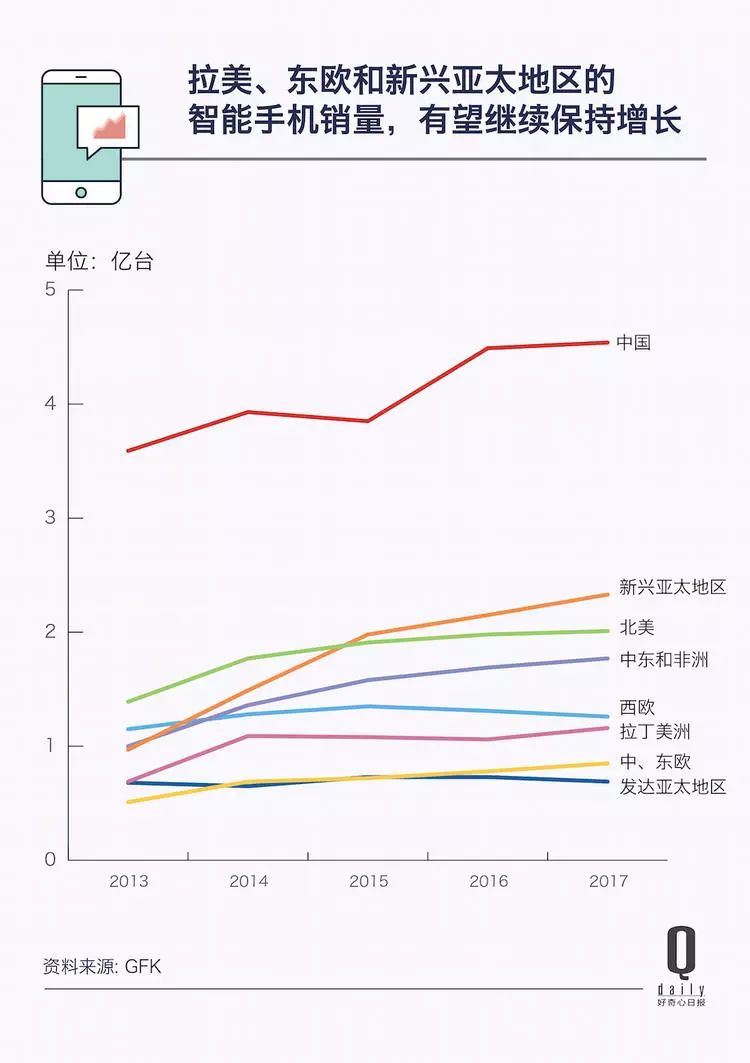

人们在说东南亚新兴市场、中欧、东欧是新增长点。但那里本身市场规模有限,一个巨大市场增长停滞以后,它们的销量增长不足以填补缺口。

尽管智能手机发展到今天,人们不会也不可能离开它,但对于制造商以及为它服务的供应商来说,这是个大事情。

智能手机卖不好很简单,人人都有它,也没什么动力换

目前,全球至少一半手机用户在用智能手机。几个大市场中,北美、欧洲的智能手机使用率已经超过 70%。中国智能手机用户约 7 亿,96% 用互联网的人都是智能手机用户。

在美国,像 iPhone、三星 Galaxy 这样的高端手机报废前要转手 3-4 次。每一年手机厂商都在新品发布会上重复着几个热点词,比如拍照、运行速度、分辨率。

年复一年也的确是每次有新的亮点,但没有到让人非换不可的地步。不管是 8000 元的 iPhone X、4000 元的 iPhone 6,还是 2000 元的 Android 手机,最常用的应用都是那些。

现在连各家 Android 手机的 Logo 都是如此相似。图/收集自公开网络

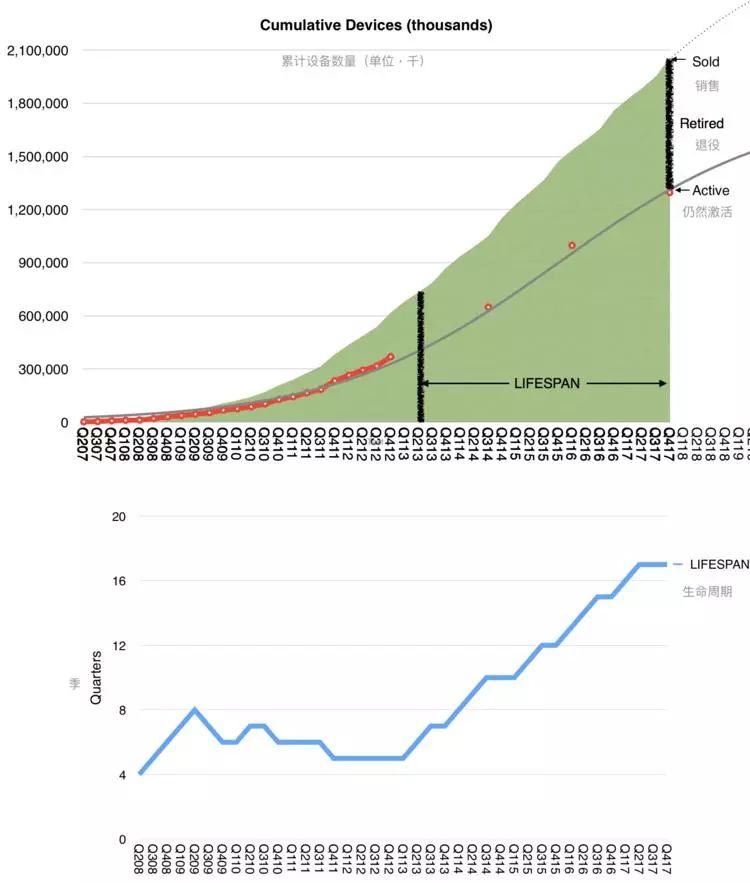

独立分析公司 Asymco 通过数学模型和苹果披露的销售数字以及激活设备数,预估出每三台存量苹果设备里有一台处在“退休”状态。它再根据这个数字用公式预估出苹果设备的平均生命周期。这一数字已经从 iPhone 刚发布时的一年变成四年零三个月。

Asymco 预估的苹果设备生命周期。假设已售 20 亿部减去激活 13 亿部,得到退役 7 亿部。然后在坐标系里找上一次已售设备数达到 7 亿部的时间,该节点到今天的时间就是产品平均生命周期。图/asymco

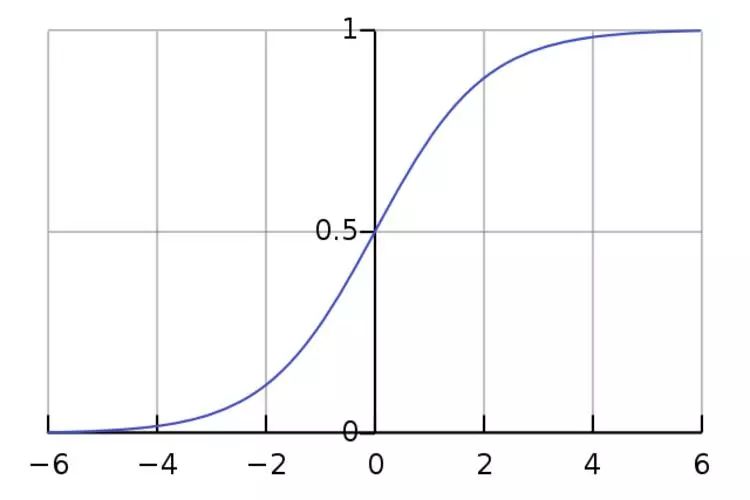

这种趋势变化就像人口增长一样,在起初阶段大致是指数增长;然后随着开始变得饱和,增长变慢;最后达到成熟时增加停止。手机也到了老龄化阶段。

标准 Logistics 函数示意图。

IDC 研究主管热罗尼莫说:“人们有手机,他们知道在用什么、想要什么功能,并不急于去商店(买新手机)。”

从 2014 年开始,用户换手机的时间变长了。其中美国用户的换机周期从 2014 年的 23 个月延长到了现在的 31 个月,数据公司 BayStreet 预计明年会延长到 33 个月。

一份研究显示屏幕破碎、电池老化、厂商停止系统维护才是人们换手机的三大理由。

美国研究机构 Creative Strategies 首席分析师 Carolina Milanesi 认为过去十年,智能手机最大的销售驱动力是不断变大的屏幕,而摄像头像素比拼和双摄只能在一段时间内促进销量,像防水等一些功能基本对提升销量不起作用。

由于市场上存在越来越多老旧设备,应用开发者就要去适配这些设备、为它们进行性能优化,否则就会失去相当一部分市场。

这就会产生一种恶性循环。尽管新手机的处理器性能还有明显提升,但很少会有应用只支持新手机,所以因为应用换新手机的人就更少了。

AR、VR 之类的关键词都没能激起足够的购物欲,面对这个增长停滞的市场,厂商开始从其它地方想办法。

销量下滑,手机厂商卖更贵的手机保证利润率

市场研究机构 Canalys 的数据显示,2017 年中国的智能手机出货量为 4.59 亿台,比 2016 年下降了 4%。这是中国智能手机市场第一次出现全年出货量下跌。

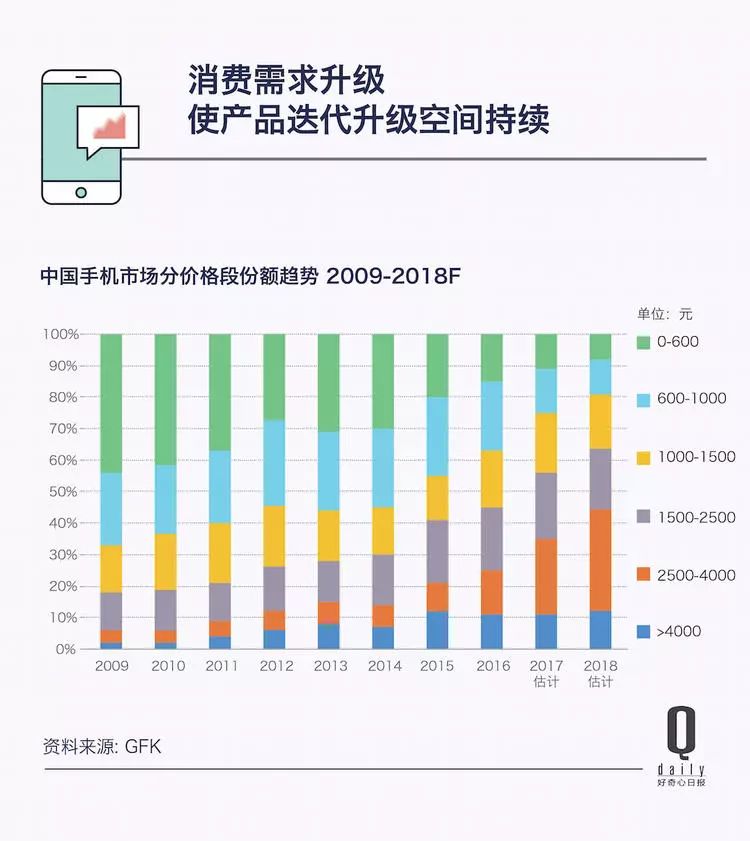

但智能手机却是卖得更贵了。Gfk 监测到中国 2017 年智能手机销售额增加了 14.4%,平均销售价格为 2250 元,较前一年增加 295 元。

在各价格段中,2500-4000 元档位和 4000 元以上机型的市场份额增幅最大,其他价格档位手机的市占率都在跌。其中,OPPO、vivo 一度分别靠 R9s 和 X9 占据 1999-2999 元档手机半年以上的月度销量前二。

去年下半年发售的 R11 则是帮助 OPPO 在 2999-3999 元细分价格区间中的销量份额大增,从去年 5 月的 19% 增至 7 月底的 44%。

因为电池爆炸事件而销量和形象俱损的三星,去年新发布的 S8 直接在 S7 基础上涨价 800 元,达到 5688 元;国行 Note 8 涨价 1000 达到 6988 元,高配版本快赶上 iPhone X 的售价。

涨价背后的主要原因,是存储芯片、屏幕等元器件的大幅涨价,线下渠道也渴望更多分成。手机厂商不得不通过涨价来保证毛利润。

而且这一趋势大概还会继续。Gfk 预计 2018 年中国手机销量将从 4.69 亿台下降至 4.49 亿台,销售额却将增长 7.1%、达到 1.09 万亿元。

全球范围内也是相同趋势。根据 IDC 的数据,全球智能手机平均价格从 2016 年 282 美元提到高 2017 年的 288 美元并且预测未来四年内持续升到 317 美元。

其中涨价最猛的还是苹果。去年第四季度,iPhone X 让每个用户平均多花了 178 美元。它也帮苹果在手机销量下滑的情况拿出一份利润破纪录的财报:净利润 200 亿美元。

系统差别,让中国 Android 用户换手机品牌越来越麻烦,海外 Android 用户越来越简单

在多设备协同这点上, Android 如今越来越像 iOS —— Google 有一套统一的账户体系,用户使用索尼、三星、Google、LG 的手机没有本质不同,用户数据如短信、通话记录、照片、应用程序都可以利用 Android 自带的备份/恢复软件在多设备间同步。

不过这跟中国用户基本没关系。

因为种种限制,尽管中国智能手机厂商都在用 Android 系统、也跟着 Android 升级节奏提供更新,但 Android 的诸多特性在国内无法使用。手机厂商自己开发定制系统,做用户界面、帐号体系、想通过一些差异化留住用户的。比如小米 MIUI、华为 EMUI。

不同厂商设备间迁移数据的方法不是没有,但大多通过第三方备份软件实现,过程复杂。

而被 Google 牢牢控制着的海外市场手机厂商,却正变得像 PC 时代的惠普、戴尔、联想 —— 不同设备在外观设计和一些硬件功能存在差异,但 Windows、Office 这类的软件体验没有区别,现在 Android 也是一样。

国内手机厂商也因此想在海外开拓新市场。但离开中国,这些手机厂商也的确只能卖硬件了,互联网服务、应用商店都牢牢控制在 Google 手中。

小米很早就说过的生意模式,现在被各大手机厂重新拾起

雷军 2011 年说小米是家移动互联网公司,未来靠互联网服务来赚钱,硬件只是微利。

此前路透曾报道小米 2015 年互联网服务收入约为 5.6 亿美元,刚过雷军 10 亿美元目标的一半。

互联网服务包括应用商店、系统/软件内置广告、游戏联运等。这些服务现在不一定能挣到很多钱,但在手机销量下滑、新用户难获取的情况下,手机厂商还是得去做。

它们最能控制的就是手机应用商店。

2016 年,只有大约三成智能手机用户使用厂商自带应用商店,近 60% 用户选择第三方手机应用商店。而到了 2017 年上半年,手机厂商自营应用商店的用户占比却超越第三方应用商店,达到 50.3%。

有机会在应用商店取得利润是厂商自己做的动力。比如海外市场,Google Play 应用商店为 Android 大部分利润,里面承接应用广告,并且向付费应用和游戏抽取 30%。

因此手机厂商还在设法阻止第三方应用商店继续获得剩余市场。手机厂商利用对手机系统的控制优势,阻止用户卸载自带的应用商店和安装第三方应用商。在此过程中,容易引发手机厂商与第三方应用商店经营者之间的纠纷。

比如 2015 年的时候安智市场起诉华为公司不正当竞争并索赔 50 万;腾讯也起诉 OPPO 不正当竞争案,该案目前获得了法院的诉前禁令,裁定 OPPO 停止侵权行为。

手机厂商在互联网那个服务领域还有个更好的效仿对象,苹果。

去年第四季度,苹果财报的其中一个增长重点就是 App Store 和 Apple Music 这两个互联网服务,营收达到 85 亿美元,比上一年增长 18%。

苹果还拍自制剧。小米虽然没有直接出钱请制作团队,但在 2014 年以 3 亿美元入股爱奇艺。后者已于近期提交招股书,小米持股 8.4%。

当一个市场不再增长,小品牌的用户逐渐流向了大品牌

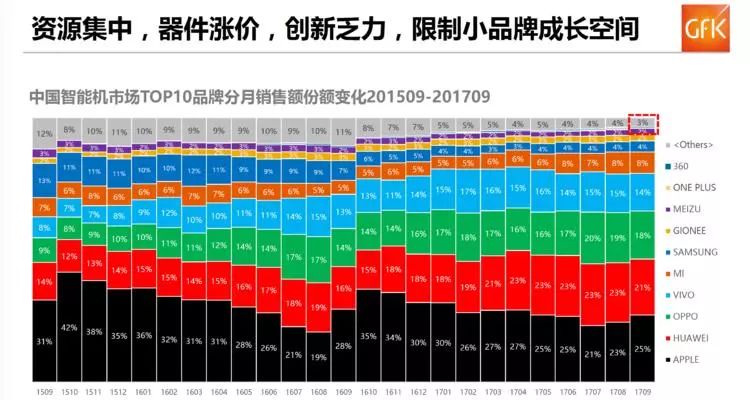

2017 年第四季度,全球智能手机销量前五名的手机厂商,三星、苹果、华为、小米、OPPO 的市场份额都较 2016 年同期有所增加,排名靠前的公司从后几名公司手里拿走大约 5.2% 的市场份额。

这一情况在销量同样下滑的中国更为明显。GFK 的数据显示中国前五名智能手机品牌市占率从 2015 年三季度末的 60% 提高到 2017 年年底的 83%。

与此同时,中国第 6-10 名的份额总 27% 跌到 10%。魅族、金立、三星这些品牌去年出货量都比前一年少,小厂商的存在感更弱了。

而且在销量 5000 万台级别的小米之后,紧挨着就是 2000 万的魅族,之间存在断档。中间的空挡没有厂商能填补进来,这种状况已经持续了三年。

联想本来有摩托罗拉这个品牌。但因为一直在调整手机业务和团队、产品线杂乱无章,拥有摩托罗拉品牌的联想,去年在中国只卖了 179 万台,基本从这个市场消失。

360 因为近期一系列吓人的新闻短暂回到人们视线里。最近跟它一同被说起的,是另一个常被人提起又忘掉、始终说不清楚到底卖了多少台的锤子 —— 传闻 360 跟锤子手机合并,但罗永浩很快否认。

竞争越来越难,厂商越来越想控制上游环节

手机生意最重要的是差异化。无论更好的软件体验、更好的品牌,还是硬件产品本身。现在 Android 厂商的软件相互间差距越来越微小。产品上的差异化更多到了硬件。

手机生意的钱,现在大部分是给渠道和供应链赚走了。当产品竞争愈发激烈时,手机厂商就更想控制供应链上游。芯片是其中重要一环。

而在手机厂商自研芯片这件事上,走得最远的是苹果。

2008 年它收购芯片制造商 P.A. Semi,两年后在初代 iPad 上推出首款自研芯片 A4。此后 A 系列处理器性能把专门从事相关产品研发的高通、英特尔甩在身后。并且苹果将芯片研发延伸到 GPU、协处理器、蓝牙芯片等。

三星、华为也是继苹果之后少数几家自研芯片的手机厂商。其中三星不单自用芯片,更是将其作为支柱业务之一。去年 4-6 月,三星依靠半导体业务的出色业绩,经营利润首次超过苹果,成为全球第一。三星还决定将芯片代工业务独立出来,目标是未来五年内成为仅次于台积电的全球第二大芯片封装厂。

小米则是少量手机使用自研处理器。他们在去年发布的松果手机上使用了首款自研处理器,澎湃 S1。

就以往更以营销见长、总是避免谈及性能和新技术的 vivo,也开始抢着使用新技术。今年 1 月 CES 上,vivo 展出使用识别技术解决方案公司 Synaptics 屏下指纹识别的工程机, 也就是随后发布的 vivo X20 Plus 屏幕指纹版。

它正面只有前摄像头、屏幕,没有 iPhone X 上面的额头。指纹识别组件做进屏幕后,原来放置指纹识别的手机“下巴”位置也做成了屏幕。

vivo x20 plus 图/9to5Google

当时 vivo 工作人员表示他们其实跟包括高通、汇顶在内的指纹识别方案商同时都有合作,本土公司汇顶提供最多的人力和研发资源,但现在还是 Synaptics 最快做出实际产品。

但其实在经过 10 万台级别的量产验证前,任何新技术都是具有潜在风险的。vivo 的屏下指纹就存在良品率偏低、成本偏高的问题。

在上个月举行的 MWC 大会上,vivo 新发概念机 Apex,它同样采用屏下指纹识别,而且可识别区域更大。而且因为把前摄像头做成弹出式、平时不用的时候藏在机身中,所以 Apex 正面只有一款屏幕,左右和顶部边框只有 1.8 毫米。这在一群效仿 iPhone X 的异形屏 Android 手机中的确不一样。

图/GIPHY 芯片公司不是合并,就是转而寻找新机会

在手机厂商开始控制供应链上游之后,一些供应商要么合并,要么边缘化之后转投其他行业。

之前英伟达和英特尔也想做手机处理器生意。

2011 年已经占据桌面显卡大半市场的英伟达开始推出手机芯片,并在从单核心到双核心手机的过渡中,开发出 Tagra2 双核处理器。那时候高通还是一家提供基带的厂商。

但英伟达在之后的研发中落后高通等竞争对手。当后者骁龙 8 系列发布后,英伟达已经一点机会都没有了。之后它选择放弃低利润率的移动设备市场,把业务重心转向图形处理器、汽车和超级计算。

英特尔也一直想研发智能手持设备的芯片并提供高额补贴。但亏损数十亿美元之后,英特尔放弃这一市场。

2017 年,英特尔动用几乎全部现金储备、以 153 亿美元收购以色列自动驾驶方案提供商 Mobileye,并和宝马达成联盟合作,共同研发自动驾驶技术。

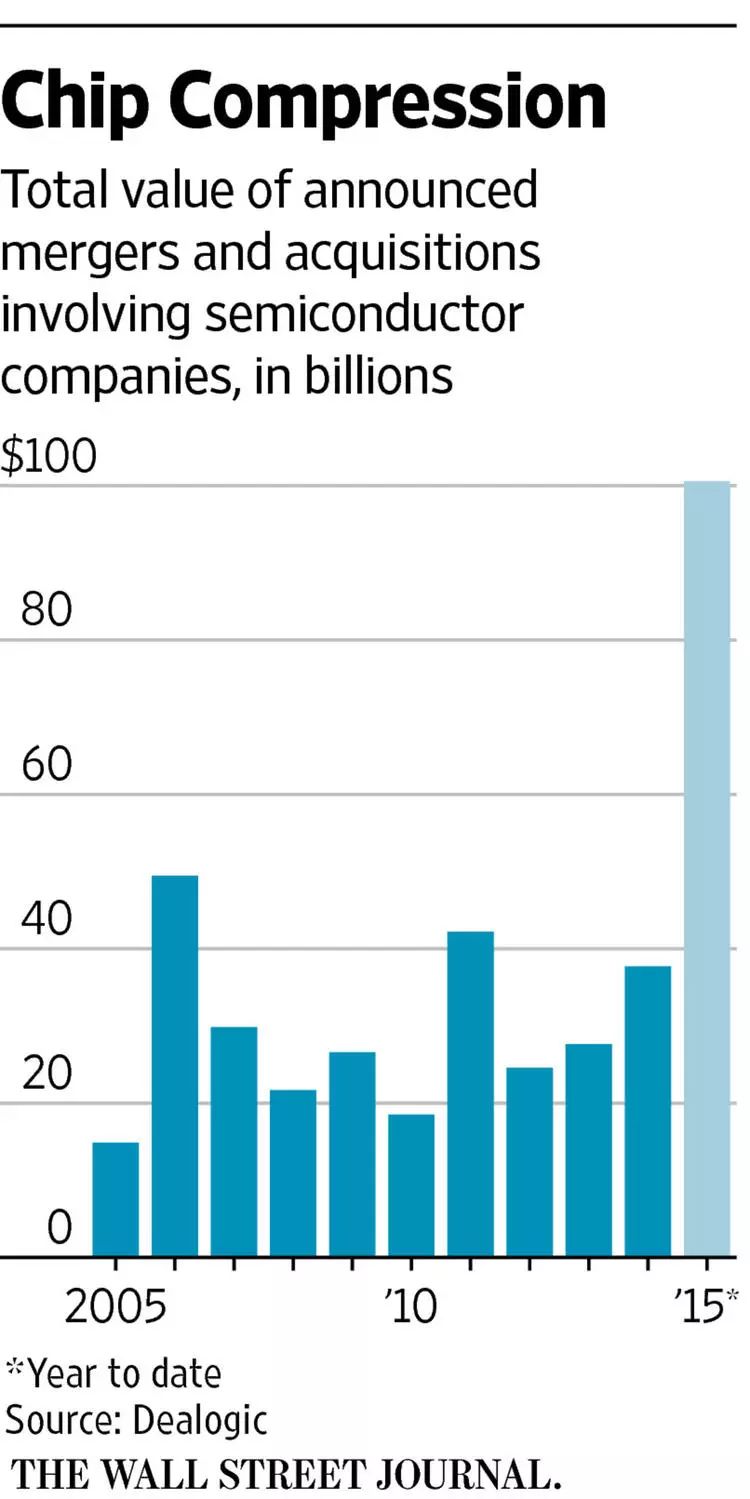

留下来的厂商也在谈合并。博通跟高通间多达 1400 亿美元的并购已经谈了好几个月,还引来美国监管部门介入。

芯片行业并购金额。左轴单位:10 亿美元

合并之后将会对芯片市场形成更严重的垄断。联发科如果不调整经营策略,很可能在这波竞争过程中消失。经过几次退出、并购后,手机厂商能选的供应商只能局限在两三家之间。

利润不够分,越来越多的线下店只能卖一个牌子的手机了

依靠小霸王、步步高时代积累的资金,OPPO 从 mp3 时代就常常利用明星效应做宣传。2011 年拉着莱昂纳多打起了第一款手机的广告,之后请过的代言人包括杨幂、杨洋、李易峰、TFBoys 等。

但这些不是 OPPO 以及同它在资本上有血缘关系的 vivo 在最近几年变成中国智能手机销量前三的主要原因,快速扩张的线下店才是。

事实上中国没有第三个公司像 OPPO、vivo 一样,从 2013 年开始用代理加盟店方式扩展乡镇的线下门店,用了 3 年时间,从 5 万家扩张到 20 多万家。

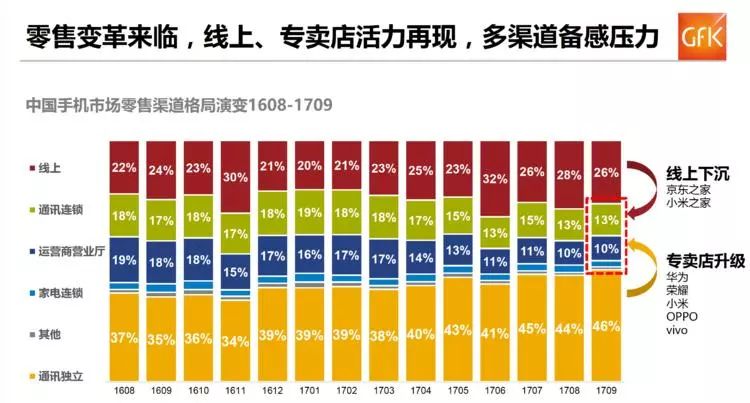

尽管如此,2016 年年中的时候,只能卖一家品牌手机的专卖店占零售渠道的比例,还只跟同时卖好多品牌手机的运营商、通讯连锁店等相当。

但到 2017 年 9 月时,品牌专卖店占零售渠道比例已经两倍于其他的连锁店。一年半时间,手机厂商对渠道的话语权快速上升。OPPO、vivo 还让国内的省级代理商到印度承包建立当地的销售渠道。

线下渠道不是为了慈善的,对于加盟商来说,给用户推荐 OPPO、vivo 是因为他们自己能赚钱。根据《中国证券报》的消息,2016 年前后,销售人员每卖掉一台 OPPO 手机,拿到的分成在 100 元左右。一般认为,OPPO 手机有超过 20% 的销售额分给了店家、店员、省级代理商等环节。

Canalys 分析师何天华告诉《好奇心日报》,无论是出于品牌升级还是控制利润率,手机厂商都很有可能减少对店面数量小于 5 间的“街边店”、通讯城档口的补贴。

现在不知道国内补贴是不是会减少或者停掉,但 OPPO、vivo 在印度已经开始了。

印度《经济时报》报道,OPPO、vivo 今年年初在印度智能机市场总计拥有约 17% 的市场份额,但他们已经把提供给当地手机零售商的利润分成砍掉了 40% 以上,引发了社区店铺和手机连锁店的不满。

根据 OPPO 的官方说法,他们现在有一万多家专卖店,销售收入占公司整体 10%,算上其他小门脸的授权店得有 25 万家,但前期快速扩张,使得品牌管理做的不细、不够深入,接下去都要改。

改造过程中,资源会向大中型零售店面集中。GFK 分析师认为这意味着店面选址、装修、面积都可能向旗舰店看齐。在这种政策调整下,中小型零售店将受到冲击。

5G 被认为是下一个增长点,但制定标准的人都想不出一定要你用的理由

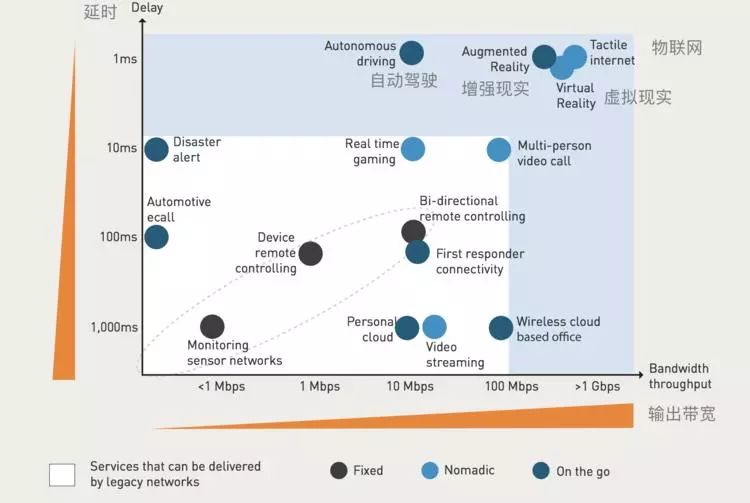

5G 是今年世界通信大会(MWC)最热门的词汇。西门子、华为、英特尔、高通……几乎所有参加展会的厂商都在展示 5G 技术和相关产品,涉及物联网、自动驾驶、网联汽车。

这些都和智能手机手机没有直接关系。尽管如此,5G 依旧被视作是智能手机下一个增长点。按照惯例运营商会对其开展补贴,这是厂商的动力。

GFK 报告认为,中国计划 2019 年年底进行 5G 商用。此前中国 4G 牌照发放一年后,4G 手机销量呈爆发式增长,从 2014 年 7 月不足 500 万台涨至 10 月的 1500 万台。5G 有希望延续甚至缩短这一周期。

但 4G 手机销量之所以能在短时间内爆发,是因为存在大量有 4G 迁移需求的移动 2G 用户,4G 的到来意味着他们真正用上了移动互联网。截至 2014 年 6 月底的时候,中国移动 4G 用户刚超过 1000 万;截止同年 10 月底,中国移动 4G 用户规模已经超过 5000 万户。

而 4G 和 5G 间没有这么大的体验鸿沟。在 GSM 协会的 5G 展望里,除了 VR、AR、物联网和自动驾驶外,其他所有服务包括实时通话、远程协作等都是 4G 甚至 3G 网络下就能实现。

1980 年代个人电脑逐渐普及以后繁荣了二十多年,期间苹果、微软等公司开始壮大,比尔盖茨成了最年轻的首富,伴随着计算机而来的互联网也逐渐形成并在 2000 年达到一个顶峰。

当它 2000 年泡沫破裂的时候,智能手机接了过去,并继续高速发展十几年,向前推动信息社会。当时计算机市场也还在增长,但人们对它已经非常熟悉,拥有计算机不再是件让人开心好久的事情。

现在智能手机的发展停下,找不到能接上去的新技术或产品。而手机本身也像早先的电视、计算机那样,变成家电一样的日常存在。

智能手机说了很久的增长天花板,现在终于触到了。

这些技术和产品都给社会带去巨大进步,对人类生活、工作的影响很彻底。但它们生意本身也变得越来越没有吸引力。